Dvojciferná inflácia, ktorá už druhý rok po sebe drví úspory Slovákov, často vedie k otázkam, ako ochrániť svoje peniaze pred dlhodobo nevídaným rastom cenovej hladiny. Termínované sporiace produkty v bankách nepokryjú ani šestinu minuloročného rastu cien o takmer 13 percent. Dlhodobo jedinou alternatívou, ktorá nielen dokáže ochrániť úspory pred stratou hodnoty, ale prináša aj ich zhodnotenie, je investovanie do akcií. Avšak na trhoch podľa analýzy Národnej banky Slovenska investuje len 6 % domácností. Aj to zväčša investovali do konzervatívnejších aktív, napríklad do dlhopisov alebo realitných či zmiešaných podielových fondov. Toto nastavenie má ďaleko od ideálu.

Klasická dilema: akcie alebo indexy?

Investovanie do akcií je dobrý sluha, ale môže byť aj zlý pán, a to najmä pre neskúseného investora. Medzi najčastejšie začiatočnícke chyby patrí stávka na jeden titul alebo jeden segment trhu, snaha odhadnúť cenové dno alebo podľahnutie emóciám a panický predaj, keď sa investícia nevyvíja podľa predstáv. Inak povedané, pri nákupe jednotlivých akcií je pravdepodobnosť výkyvov veľmi veľká, a podobne vyzerá aj riziko straty či zisku.

Vo všeobecnosti bývajú akciové trhy pomerne solídnym spôsobom, ako dlhodobo prekonať rast cien (čiže infláciu) v ekonomike. Kľúčovou výzvou pre začiatočníkov však je, ako si vybrať akciové portfólio, ktoré tento cieľ skutočne naplní. Pokiaľ sa začínajúci investor neporadí so spoľahlivým odborníkom, je zvyčajne celkom rozumné investovať do tzv. akciových indexov. Akciový index je reprezentatívny ukazovateľ výkonnosti konkrétnej burzy. Nadobúda určitú hodnotu, ktorá sa v čase mení, a to tak, ako sa mení hodnota akcií spoločností zahrnutých do indexu.

Samotné burzy cenných papierov mávajú bežne viacero indexov. Popri hlavnom, ktorý zvyčajne zahŕňa akcie najvýkonnejších alebo najhodnotnejších spoločností, existujú aj čiastkové indexy, ktoré pozostávajú z akcií spoločností v určitom sektore. Dobrým príkladom sú indexy newyorskej burzy. Jej hlavným indexom, ktorého história siaha do 20. rokov minulého storočia, je S&P 500. V tom čase začala spoločnosť Standard Statistics zostavovať index, ktorý zahŕňal akcie viac ako 200 spoločností obchodovaných na Wall Street. Približne o 20 rokov neskôr sa Standard Statistics zlúčila s vydavateľstvom Poor’s a index sa zhruba zdvojnásobil na 416 titulov. Index S&P 500 (Standard & Poor’s) bol zavedený v roku 1957 a ako naznačuje číslo, zahŕňa 500 najvýkonnejších spoločností obchodovaných na parkete newyorskej burzy.

Pozrime sa na top indexy sveta

Popri S&P 500 sa však na Wall Street nachádza aj index Dow Jones Industrial Average, ktorý je historicky starší (prvýkrát bol vypočítaný v roku 1896). Tento index však zahŕňa len tridsať spoločností, ktoré sú najväčšie a najviac obchodované. Dow Jones teda sleduje len veľmi úzky segment newyorského akciového trhu. A napokon tretím hlavným indexom Wall Street je Nasdaq Composite. Ten sa vo všeobecnosti spája s akciami technologických spoločností, pretože práve s nimi sa v rámci tohto trhu obchoduje najviac. Medzi ďalšie známe akciové indexy v celosvetovom meradle patria FTSE 100 (index londýnskej burzy), DAX (Frankfurt), Nikkei (Tokio), Hang Seng (Hongkong), ale aj Shanghai Composite (Šanghaj) a Stoxx 600 (paneurópsky akciový index).

ETF fondy ako výborný vstup pre začiatočníkov

Ako sa však dá fyzicky investovať do indexu? Každopádne odlišne ako do akcií. Na žiadnej burze cenných papierov sa nedá zadať príkaz na nákup toho či onoho indexu. Do akciových indexov je možné investovať len pomocou takzvaných ETF (Exchange Traded Funds), t. j. podielových fondov, ktoré investujú do akcií zastúpených v určitom indexe. Správca ETF fondu nakupuje a predáva akcie v takom pomere, aby štruktúra portfólia vždy presne kopírovala zvolený index. Najjednoduchší spôsob investovania do indexu prostredníctvom ETF je prostredníctvom investičnej platformy alebo aplikácie.

Vo volatilite sú na tom ETF významne lepšie

Pozrime sa, ako sa jednotlivým indexom darilo v minulom roku a ako to vyzerá dnes. Rok 2022 sa oficiálne niesol v znamení medvedieho trhu, kedy všeobecná neistota v ekonomike spôsobená energetickou krízou s vysokou infláciou a neskôr zosilnená ruskou agresiou na Ukrajine priniesla pokles akcií firiem, a tým pádom aj akciových indexov. Index S&P 500 klesol minulý rok o 13 % a aj napriek celkovému plusovému výkonu tento rok je ešte stále v strate oproti úvodu minulého roka o 7 %. Index Dow Jones klesol v priebehu roka 2022 výrazne menej – o necelých 5 % – a podobné percento stále stráca voči januáru 2022. Najväčší pohyb sme minulý rok videli pri technologickom indexe Nasdaq, ktorý počas 12 mesiacov uplynulého roka stratil zo svojej hodnoty až 23 % a dnes je stále vyše 10 % pod úvodom minulého roka.

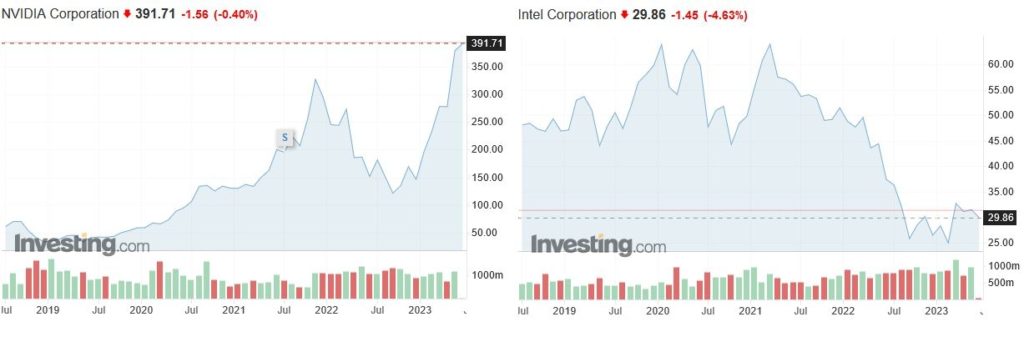

Na prvý pohľad by sa zdalo, že indexy sú pomerne rozkolísané. Opak je však pravdou: jednoznačnou výhodou investovania do indexov je zníženie rizika, ktoré je vo všeobecnosti jednou z dôležitých vlastností akciových trhov. Ide o jednoduchú matematiku a štatistiku: kým pri zakúpenej konkrétnej akcii znáša investor v stopercentnej miere pokles aj nárast, ak má cez index „nakúpených“ 30, 100 alebo 500 akcií (aby som zostal pri príklade troch spomenutých indexov), výkyv jedným smerom pri niektorých akciách zmierňuje výkyv opačným smerom pri iných akciách. Napríklad 50-percentný prepad akcií výrobcu čipov Intel za posledné dva roky „pôsobí“ voči viac ako 100-percentnému nárastu značky Nvidia z toho istého segmentu. Obidva tituly zahrnuté v indexe Nasdaq tak korigujú jeho pohyb.

Vývoj hodnoty akcií spoločností Nvidia a Intel za posledných 5 rokov. Zdroj: Investing.com

Slováci majú len 11 % majetku vo finančných aktívach

Skúsený investor by mohol argumentovať, že nevýhodou investovania do ETF fondov je nižší predpokladaný výnos v porovnaní s tým, ak by si akciové portfólio zostavil sám. To však platí len za predpokladu, že sa investor detailne venuje analýze situácie na trhu a jednotlivých titulov a aktívne obchoduje. Pre pokročilých investorov sa potom otvárajú ďalšie možnosti, ako napríklad obchodovanie s rozdielovými zmluvami (CFD) na akciové indexy s možným vyšším výnosom, ale aj stratou. Tento nástroj sa pritom ešte znásobuje použitím pákového efektu pri obchodovaní. Každopádne, drobnému investorovi stačí klásť si nižšie ciele – napríklad postupne zväčšovať svoj finančný majetok a chrániť ho pred infláciou. V tejto misii Slováci majú čo doháňať, keď podľa NBS ich finančný majetok tvorí iba 11 % celkových aktív.

Komentár hlavného analytika ApmeFX Petra Svoreňa