Na dlhopisových trhoch očakávame v roku 2024 volatilitu ako dôsledok slabnúceho rastu, klesajúcej inflácie a geopolitického napätia. Centrálne banky budú pravdepodobne váhať s agresívnym znižovaním úrokových sadzieb z najvyšších úrovní za viac ako 15 rokov, čo spolu s geopolitickým napätím povedie k neistote na dlhopisových trhoch. Investori by sa preto mali zamerať na vysokokvalitné štátne dlhopisy. Zvážiť by mohli aj selektívne investovanie do podnikových dlhopisov.

„Hoci sa neočakáva rýchle a agresívne znižovanie sadzieb, recesia v americkej ekonomike by to mohla rýchlo zmeniť. Krehká geopolitická situácia pridá ďalšie palivo volatilite na trhu,“ vysvetľuje situáciu Althea Spinozzi zo Saxo Bank. Spojené štáty čelia geopolitickému napätiu na Ukrajine, v Izraeli a na Taiwane. Po novembrových voľbách v USA sa politická situácia pravdepodobne v roku 2024 dostane do patovej situácie, čím sa znížia fiškálne impulzy a zvýši sa neistota ekonomického rastu. To si vyžaduje opatrnosť centrálnych bánk pri ďalšom sprísňovaní alebo jej príliš rýchlom uvoľňovaní, čo znamená vyššiu volatilitu na dlhopisových trhoch.

Trh s dlhopismi ponúka investorom atraktívne vyhliadky

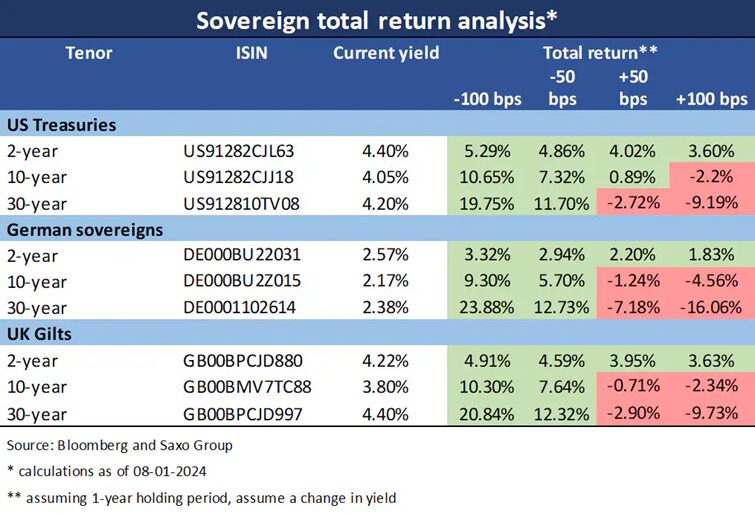

Investori do dlhopisov majú podľa odborníčky Saxo Bank možnosť zaistiť si jeden z najvyšších výnosov za viac než desaťročie. Vyššie výnosy neznamenajú len vyššiu návratnosť , ale aj nižšiu pravdepodobnosť, že dlhopisy vykážu negatívnu návratnosť, aj keď výnosy opäť mierne stúpnu.

Keďže centrálne banky budú pravdepodobne znižovať úrokové sadzby pomaly, oneskorený prenos vplyvu agresívnych menových politík z roku 2023 bude v novom roku naďalej sprísňovať finančné podmienky.

Pre štátne dlhopisy rozvinutých krajín existujú podľa A. Spinozzi v roku 2024 tri možné scenáre:

1. Scenár mäkkého pristátia: boj proti inflácii skončí a vyhneme sa hlbokej recesii, čo spôsobí, že centrálne banky mierne znížia sadzby. Výnosové krivky budú strmšie, pričom výnosy 10-ročných dlhopisov sa v porovnaní so súčasnými hodnotami upravia mierne nižšie.

2. Scenár tvrdého pristátia: hlboká recesia prinúti centrálne banky agresívne znižovať sadzby, čo vyvoláva hlboké býčie zostrmenie výnosových kriviek. Sadzby výrazne klesnú.

3. Scenár 70-tych rokov: inflácia znovu prepukne, čo prinúti centrálne banky opätovne zvýšiť sadzby. To znamená sploštenie výnosových kriviek.

Kvalita je kráľom

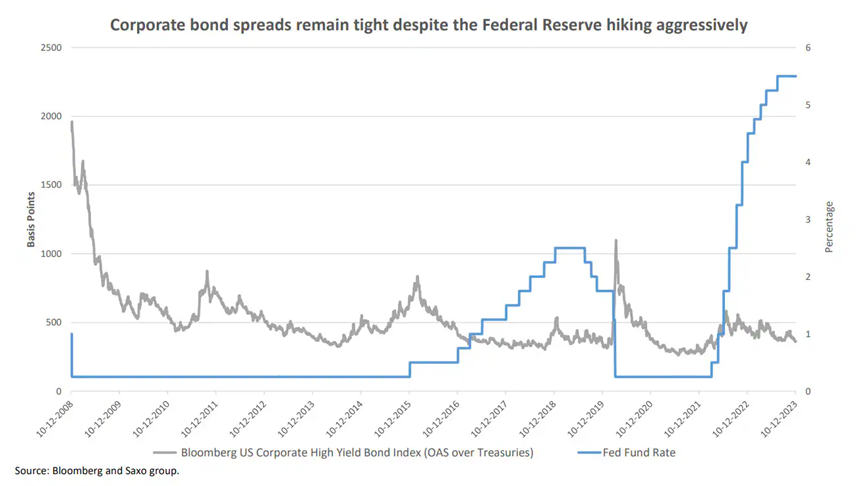

Zhoršujúca sa ekonomická aktivita a vysoké sadzby neveštia nič dobré pre rizikové aktíva, čo by mohlo viesť k vyšším spreadom podnikových dlhopisov pri spomaľovaní tržieb a stlačených maržiach.

„Zatiaľ čo výnosy podnikových dlhopisov v USA a Európe stúpli spolu s výnosmi štátnych dlhopisov, nárast, ktorý ponúkajú podnikové dlhopisy investičného stupňa oproti svojim benchmarkom, je hlboko pod priemerom rokov 2010-2020,“ komentuje Althea Spinozzi zo Saxo Bank.

Pri pohľade na junk bondy je obraz podľa odborníčky ešte horší. „Tieto dlhopisy v USD platia o 260 bázických bodov viac v porovnaní s porovnateľnými dlhopismi investičného stupňa, čo je úroveň v súlade s hodnoteniami pred Covidom, keď Fed stimuloval ekonomiku prostredníctvom kvantitatívneho uvoľňovania a úrokové sadzby boli menej ako polovičné oproti súčasnosti. V Európe junk bondy platia o 310 bázických bodov viac v porovnaní s vysoko kvalitnými dlhopismi, čo odzrkadľuje náročnejšie makroekonomické pozadie. „Preto vidíme lepšiu hodnotu v štátnych dlhopisoch rozvinutých krajín ako v prípade podnikové dlhopisov, aj keď selektívny prístup môže byť atraktívny,“ dodáva expertka Saxo Bank.